动量指标,也叫变动率指标(Rate of Change, 简称ROC),它等于最新的股票价格相较于N天前的股票价格的涨跌幅,即股价的N期涨跌幅。

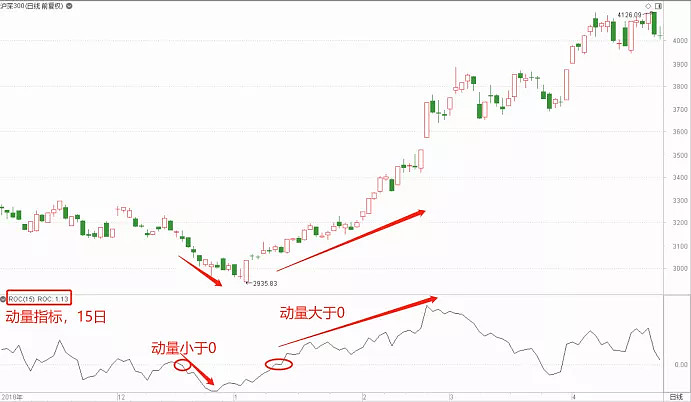

下图是沪深300指数的动量指标走势图示例:

动量指标即可以显示出股价运行的方向,当股票的动量指标值大于0时,说明股票价格的运行方向是上涨,这时候应该买入,而当股票的动量指标指小于0时,说明股票价格的运行方向是下跌,这时候应该卖出,这就是动量指标的核心使用逻辑。

但是,当动量指标在0附近来回拉锯时,会导致频繁的无效交易,因此,我们考虑一个缓冲空间,要求当动量指标大于R时才会买入,反之,要求当动量指标小于-R时才会卖出,这里的R我们称之为缓冲参数。

下面我们以量化回测方法,来详细分析动量指标策略(ROC)的历史业绩表现:

【交易标的】

我们选取了10只对A股市场某个板块或行业具有很强代表性的股票指数,并分别单独利用单均线策略对其进行择时交易,具体见下表:

【测试时间】

2013年1月1日~2020年8月31日

【交易逻辑】

当策略为空仓时,若动量指标大于R,则买入并持有;当策略有持仓时,若动量指标小于-R,则卖出并空仓。

【参数设置】

本策略含有2个参数,即计算动量指标的周期参数N和缓冲参数R。默认N=20、R=0.01。

【测试结果】

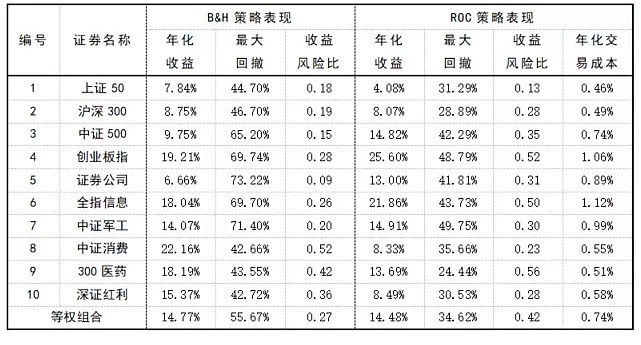

ROC策略(N=20,R=0.01)测试结果–业绩表现:

注:“B&H策略”为买入并持有策略,即在期初买入并一直持有到期末所能获得的投资业绩。

ROC策略(N=20,R=0.01)的历史净值曲线:

ROC策略等权组合的历史年化收益率为14.48%,B&H策略的历史年化收益是14.77%,两者非常接近。

具体来看,有差不多一半股票指数的ROC策略收益表现优于B&H策略,诸如创业板指、证券公司以及全指信息的,均是一些波动大、周期性强的指数,而像中证消费、300医药这种弱周期性的指数,ROC策略的收益表现普遍不如B&H策略。

作为一个趋势跟踪性质的策略,ROC策略应用于那些波动大、周期性强的指数,会更有可能取到好的投资效果。

在强烈的下跌趋势中,ROC策略迟早会发出卖出或者空仓信号,躲过部分下跌行情,所以ROC策略具有一定的风险控制能力,它的历史最大回撤也应该低于B&H策略。

ROC策略追求收益的能力和B&H策略相差无几,但风险控制能力要明显强于B&H策略,综合来看,ROC策略的投资业绩优于B&H策略,但ROC策略的风险收益比只有0.42,达不到一个合格策略的标准。

不过,我们认为,ROC策略是有潜力的,值得我们对其进行更深入的研究,在经过改进之后,它很有希望能成为一个合格的策略。